Rapporto Metalli alla data del 29 dicembre 2008

Fonti:

– Quotazioni Ufficiali London Metal Exchange – indici LME, COMEX e NYMEX.,

– Quotidiano: Il Sole 24Ore e suo sito “Metalli 24 materie prime”

– Associazioni: Assofermet e Camera di Commercio di Milano

– Siti Web dedicati: SteelOrbis, DJ Acciaio Report e Siderweb.

CONSIDERAZIONI A CARATTERE GENERALE E PROIEZIONI FUTURE

A che serve fare l’elenco dei disastri?

Per scelta editoriale e non in base a sterile “ottimismo”, questo numero del Rapporto Metalli non si apre elencando una successione di riduzioni e chiusure di attività a danno degli operatori. Del resto spuntare un dramma dietro l’altro non serve a nessuno, se non a spiegare che il mercato dei metalli non può essere studiato e analizzato estraniandolo dal contesto generale. Allora cosa si potrebbe scrivere su queste pagine per mantenersi immediatamente utili ai lettori? Con questo intento si presenta qui un dialogo tra la testata di Lamiera e uno dei tanti imprenditori del settore, che soffre come tutti gli altri. Dalle riflessioni che ne seguono, si spera offrire spunti e strategie in grado di gestire una situazione obiettivamente difficile.

LAMIERA: Signor Enzo Molino, lei è presente sul mercato “da sempre”. Subentrato al padre, gestisce la sua impresa commercializzando semilavorati in acciaio inossidabile. Subendo questa crisi ha pensato mai di chiudere?

Molino: si ci ho pensato, ma per farlo serve che abbia almeno 3-4 mesi con un calo del fatturato tra il 50 e il 60% ho quindi stabilito un limite alla sopravvivenza dell’impresa. Ovviamente allo scadere di questo ipotetico periodo con vendite ridotte, non dovrebbero esserci ulteriori prospettive per cui non basterebbe reggere ad esempio, ancora 30-60 gg per cambiare il ciclo economico. Consentitemi ora voi una domanda: che razza di crisi è questa?

LAMIERA: ovviamente per rispondere al suo quesito, non basta limitarsi al mero mercato dei metalli, o delle materie prime in genere, al contrario serve discutere di “sistemi economici”. In pratica un modo di produrre non è mai fine a se stesso (ecco un errore strategico commesso dalla globalizzazione) Non si produce nella stessa maniera ovunque e dovunque. La produzione è lo specchio della società di quel paese o nazione. Si capisce che così facendo, mettere i cinesi in una fabbrica è stata una mossa che adesso giustifica rivolte e ribellioni in quel paese, estraneo al ciclo produttivo e alla produttività come è intesa nel mondo occidentale. Di conseguenza a seconda della società che si ha (islamica, rurale, industriale, di servizi etc.) ne consegue l’apparato produttivo. Oggi stiamo assistendo al rigetto, da parte del mercato, di un sistema di produzione che ha fatto il suo tempo. Si osservi ad esempio il prezzo del petrolio. L’oro nero era 147 dollari al barile all’inizio dell’estate 2008, oggi, a fine anno è sui 33. La differenza è di 114 dollari che rappresenta il 77,5% del prezzo. A questo ragionamento va considerato il calo dei consumi: in pratica in tutti i continenti si è conteggiata una riduzione del 3%. A conti fatti la differenza tra 77,5% e il 3% rappresenta la quantità di speculazione che grava sul petrolio, ovvero il 74,5% del suo valore. Considerazioni analoghe valgono per il Rame. Può reggere un mercato in queste condizioni? Bastano questi ragionamenti per dire che la crisi non è dovuta a qualcuno che non ha pagato le rate del mutuo della casa, ma stiamo vivendo un cambio di sistema. Tradotto in termini pratici non è una crisi dalla quale si esca con una manciata di mesi dove basta trincerarsi e “tenere duro”, al contrario serve che il sistema economico torni a essere specchio delle singole società nazionali, pur se conservando un alto-altissimo grado di integrazione. Perché questo accada servono almeno 3 anni. La domanda ora si rovescia: lei Signor Molino come pensa di reggere sul mercato fino al 2012?

Molino: Grazie per le cose che mi sta dicendo, le quali mi sono passate per la mente più di una volta, ma qui riesco a vederle con un ordine migliore. Cosa fare per mantenere viva la mia impresa? Tanto per cominciare devo differenziare i mercati rispetto a quello che ho fatto sino a ora. E’ vero che tutti dicono di andare da una parte o dall’altra ma io, forse per pigrizia o altro, non mi sono mosso come metodo e sistema su questo piano, ma solo in una logica di “mordi e fuggi”.

Adesso al contrario e aprendo meglio le opportunità che ho “assaggiato” in forme occasionali, mi voglio spingere sulla costa settentrionale del Mediterraneo e nei Paesi del Golfo Persico. Questo perché considero, ad esempio, l’edilizia residenziale italiana agli albori di crolli clamorosi, sia in prezzo di vendita che numero di cantieri aperti e quella pubblica “difficile da entrarci” (ci sono circa 6.000 scuole che prima o poi verranno ricostruite o ristrutturate, oltre alle grandi opere come il ponte sullo stretto di Messina) Con queste premesse penso di rivolgermi al mondo arabo, non tanto verso le raffinerie di greggio, ma ai villaggi residenziali e turistici, quindi fognature e opere pubbliche. Il “mio” acciaio servirà a costruire laggiù. Non voglio andare nell’est europeo, per un motivo molto semplice; ne ho sentite “peste e corna” da parte dei miei colleghi, letteralmente “allagati” da cause giudiziarie, contro di loro, da parte degli ex partner locali. Questo si è verificato in Russia, come in Ucraina, e in misura minore in Romania. Il motivo di tutto ciò credo sia riconducibile ai loro sistemi politici non perfettamente democratici, ovvero non in grado di garantire il rispetto delle norme di base per ben lavorare e commerciare in un mercato maturo. Corruzione, nazionalismo, comunismo, militarismo sono tutti atteggiamenti non favorevoli al mercato. Tornando al ragionamento di prima, per cui il mercato è lo specchio della società e richiede delle regole certe per poterci operare, queste pre-condizioni non ci sono nell’Est Europeo e sono assenti anche in Cina. Mancando le regole io non ci vado. Andando poi a considerare i ritorni di fatturato per chi opera in quei contesti, includendo le spese legali sofferte, ho visto dai miei colleghi che l’Azienda non ha guadagnato poi così tanto dal delocalizzarsi all’Est. Pertanto se gli ucraini vogliono comprare da me, vengano pure, ma io non mi spingo da loro a meno che non possa operare direttamente senza l’apporto di un partner locale, ma non è questa la mia capacità. A conti fatti cosa mi resta? Credo nel bacino mediterraneo e con cautela ai Balcani, in questo modo “regionalizzo” la mia attività globale.

LAMIERA: ma lei importa prodotti cinesi?

Molino: Assolutamente no! La tentazione c’è stata, questo va ammesso, ma ho visto come ci hanno rimesso le imprese che nel mio settore lo hanno fatto. Tutte hanno perso quote di mercato perché i clienti hanno poi rigettato il prodotto. Non solo, ma vanno considerati due aspetti. Oggi il differenziale di prezzo non è più così alto a favore dei prodotti cinesi, fermo restando “il pericolo qualità che permane” ma poi c’è anche un fatto; ritirando la merce in container, spesso se ne trova del genere e tipo diversa da quanto ordinato in precedenza. In assenza di un buon broker è un macello. Quindi per quanto mi riguarda, io non compro e non offro prodotti cinesi. So che questa scelta è anche di grandi gruppi industriali nel mio settore, con cui sono in contatto su base giornaliera e ho sofferto anch’io le loro difficoltà, imparando a discriminare tra prodotti a basso profilo di qualità e altri che soddisfano i miei clienti e mi consentono di restare sul mercato.

LAMIERA: come gestisce il suo magazzino?

Molino: qui devo fare una dichiarazione. Grazie alla Rubrica Metalli di Lamiera che ha tempestato per mesi e mesi nel suggerire di ridurre al minimo indispensabile le giacenze di magazzino, alla fine ho seguito il consiglio sin dai primi mesi del 2008. Oggi io sono rimasto sul mercato grazie a questi consigli. La mia giacenza di magazzino è a 30-45 gg il che non ha prodotto perdite nei miei flussi finanziari. La tendenza adesso (ci abbiamo preso gusto ed abbiamo imparato a gestire stock di magazzino al minimo, perché prima non sapevamo farlo) è di ridurre ancora di più, attestandoci sull’ordine di idee del mese. Quando saremo a 25-30 gg come giacenza, la mia azienda sarà al sicuro dalle oscillazioni di prezzo. Conto di giungere a questo traguardo fra 60 gg. Quando Lamiera pubblicherà questa intervista io, azienda Molino, sarò in “area di sicurezza”.

LAMIERA: allora vuol dire che le verremmo a chiedere dettagli tecnici per spiegarci cosa ha comportato “imparare a gestire il magazzino su indici di rotazione più alti”. In merito agli acquisti come si sta comportando la F.lli Molino?

Molino: Come già descritto, acquisto sul venduto, ma anche questa prassi non è tra le migliori perché uno dei punti di forza della mia impresa e quello di poter offrire una vasta gamma di scelta ai miei clienti. Quindi ok a indici di magazzino alti, ma al contempo senza comprimere l’offerta commerciale. La quadratura del cerchio dipende a questo punto, sia dai fornitori che dal comportamento dei clienti. Insomma avere gli i indici di rotazione adeguati al ciclo commerciale non è solo “farina del mio sacco”, ma deriva da un gioco a squadra con fornitori e clienti, senza i quali non posso realizzare alcuna seria riforma nella mia impresa. Se la domanda che mi ha fatto era se comprare o no, rispondo che per acquistare materia prima, deve entrare prima di tutto “il cliente” in magazzino, quello stesso che prima di partire mi avvisa e mi lascia il tempo (non sempre, ma spesso) di potermi organizzare. Ecco che a questo punto la politica degli acquisti si connette a quella commerciale con le relazioni che si stabiliscono con i clienti e a monte con i fornitori.

LAMIERA: grazie per aver seguito i consigli di questa Rubrica metalli, ma c’è anche un’altra cosa che qui è sempre stata ribadita: ovvero che non si può restare sul mercato pensando solo al ruolo di commercio: dove sono e quanti brevetti lei ha conseguito nel tempo per aver realizzato una seria “innovazione di prodotto”?

Molino: Mi picchia se dico che non ho fatto nulla su questo aspetto? E’ vero, mi sono adagiato sul tradizionale: acquisto e vendita senza fare nulla di più e adesso non ho “nuove soluzioni” da offrire sul mercato che mi distacchino dagli altri come marchio e idee. Ora è troppo tardi per fare qualcosa anche se, in effetti, tre anni prima di una svolta da questa crisi, sarebbero sufficienti per potersi proporre al mercato con qualcosa di nuovo. Come trovare “il nuovo”? Riconosco che anche su questo, tutto sommato, dopo trent’anni di attività si hanno delle idee in testa che non sono mai state sviluppate più per pigrizia e mancanza di un serio impegno finanziario che altro, ma i soldi per l’ampliamento della struttura commerciale che è cresciuta del 300% negli ultimi 10 anni però si sono sempre trovati, quindi si potrebbe anche impegnarsi nell’innovazione. Sicuramente laddove questa nuova pista fosse intrapresa, non cadrò nella trappola della delocalizzazione. Anche questa stagione mi appare chiusa. Un vero antidoto per gestire la crisi è quello di mantenere “in casa” le produzioni il che significa un secondo colpo mortale alla globalizzazione e alle sue conseguenze di immigrazione selvaggia. E’ finita un’era, se ne apre un’altra e la mia impresa dovrà farne parte! Adesso vorrei chiedere a LAMIERA un’informazione. Ho mancato di partecipare ai più diversi incontri che sono stati dedicati alla mia categoria, mi sono perso qualcosa?

LAMIERA: la perdita più grave è stata quella di non aver incontrato altri imprenditori con cui scambiare punti di vista e cercare sinergia. Quindi il convegno non è tanto importante per le cose che vengono dette (quanto dichiarato a ottobre, oggi a dicembre, si rivela completamente errato) ma la perdita di opportunità di un dialogo tra colleghi imprenditori.

In conclusione, il proposito di voler restare sul mercato anche subendo le sue nuove regole, espresso dal Signor Molino, ci offre a noi tutti un spunto di ottimismo ragionato e strategicamente posizionato, al fine di lottare con idee aggressive e innovazione, restando ben lontano dalla droga del settore metalli: la speculazione.

Passando su un piano più complessivo, rispetto il dialogo tra operatori qui sviluppato, quali spunti meritano di essere analizzati al di là di tagli di produzione e disoccupazione?

Le previsioni sbagliate

Al Convegno di ottobre, organizzato da Assofermet, ospite Eurometal sviluppatosi a Stresa (NO) ci si lasciò con delle “certezze”: la crisi non prevista da nessuno (così in forma disincantata fior di amministratori delegati hanno innocentemente esordito) comunque si sarebbe disciolta a fine 2009 e tutto sarebbe tornato a posto perché la Cina, vero motore economico non avrebbe potuto fare a meno dell’acciaio. Cosa resta di queste affermazioni solo due mesi dopo? Nulla. Ogni proiezione è stata annullata dai fatti che ancora una volta non riescono a essere previsti da fior di amministratori tanto da ipotizzare per loro un rapido cambio generazionale.

Diffidare da coloro che basano le proiezioni su quanto accaduto sino a ora.

Il segnale per capire se qualcuno non sa che dire è: non era mai accaduto prima. Ebbene chi da studioso si espone così non ha capito che questa crisi impone nuove regole.

I produttori italiani vorrebbero alzare i prezzi per salvarsi, ma il mercato non lo consente.

Il caso si presenta nel mondo dell’acciaio dove per i coils a caldo, benché il prezzo sia intorno ai 400 euro la tonnellata (metà dicembre) c’è un tentativo dei produttori di alzare le quotazioni per far quadrare i conti. L’incoraggiamento proviene dal rimbalzo tecnico avvenuto per billette e rottame anche se i distributori, preoccupati da un mercato che non regge i quantitativi prodotti, premono, tramite i centri servizi, nel chiedere prezzi più bassi. L’obiettivo di un rialzo dei prezzi, da parte delle acciaierie, deriva dall’analisi delle giacenze di magazzino presso i centri servizi nella presunzione che il calo dei consumi non sia poi così clamoroso come sembri. In particolare si rileva che se le giacenze degli utilizzatori e magazzini al pronto sono ormai basse, quelle dei centri sono tuttora a un livello medio. Il punto su cui si discute è: il calo dei consumi è nell’ordine del 50% (livello che non permetterebbe alcun incremento di prezzo) o solo del 20-30%? La proiezione serve perché dovendo ricostituire le scorte, sono già in agguato ipotesi di rialzo dei prezzi. I giochi si completeranno nei primi due mesi del 2009 con le ultime statistiche definitive di fine anno e inizio. Purtroppo il problema è che in Italia ci sono pochi produttori, ma tanti centri di servizio, il che significa che se i distributori finali hanno un’ampia scelta a cui rivolgersi per spuntare prezzi in accordo con le necessità del mercato, questo non vale per i centri che devono soggiacere alle richieste dei produttori. Sorge a questo punto però una domanda: ma i centri servizi non sono stati creati per calmierare e coordinare il prezzo di acquisto della materia prima, avendo più potere contrattuale verso i produttori da parte dei distributori? Per concludere il quadro, va rilevata anche una nuova politica commerciale dei produttori italiani: non più svendere la materia prima, ma eventualmente, ridurre la produzione. Una riduzione che non si esclude possa essere nuovamente, replicata, rispetto quando già fatto negli ultimi mesi del 2008, se il calo del mercato automobilistico dovesse aggravarsi rispetto il -29,5% ormai consolidato.

Di quanto è il calo di mercato?

Sulla quantificazione di questo dato ci sono le valutazioni più disparate. Indipendentemente dal fatto che sia il 20 o il 30 o anche il 50% il punto è capire se la crisi è appena iniziata o si dovesse trovare in qualche punto di svolta risolutivo. Ebbene il livello di consumi non è in grado di far capire da solo a che punto sia un evento tutto da scoprire e che riserverà molte sorprese. Un dato certo è che a Natale il calo dei consumi (e quindi la produzione) oscilla tra il 20 e il 30%. Il punto di rottura per tutte le previsioni oggi fatte e pubblicate anche sul mercato dei metalli, si attesta sul 50% di calo oltre il quale andrebbe completamente rivisto l’attuale assetto di produzione e distribuzione. Laddove venisse raggiunto questo dato, serve anche capire se fosse solo “una punta” di un grafico o una tendenza di medio-lungo periodo. In “soldoni” se il -50% si prolungasse per oltre un trimestre, l’intera geografia oggi conosciuta, sia del mercato dei metalli che in generale, andrebbe ridisegnata. Allo stato attuale non ci sono elementi per affermare che questo ipotetico punto di rottura verrà o no raggiunto e per quanto tempo.

La controtendenza.

In un quadro così complesso di cambio delle regole del gioco, fa notizia la decisione del Gruppo Marcegaglia di proseguire, come se nulla fosse, la propria fase espansiva, puntando a crescere in un range tra le 3 e le 8 tonnellate grazie anche a fusioni-acquisizioni oltre all’apertura di propri stabilimenti nel mondo. Attualmente il Gruppo produce 5 milioni di tonnellate di acciaio all’anno di cui solo il 6% all’estero e comunque in paesi occidentali (Belgio e Regno Unito)

Il rimbalzo del prezzo sul rottame

Tra novembre e dicembre si è assistito a un rimbalzo del prezzo del rottame. Sia il nuovo E8 che quello frantumato E40 si sono portati sui 250 euro la tonnellata, mentre quello da demolizione E3 si scambia a 220 euro. Sono dati che autorizzano un cambio di rotta? No, nessuno si può e deve confondere tra normali andamenti su e giù dei prezzi e una reale inversione di tendenza macroeconomiche. A parte il fatto che la stessa Turchia, che svolge un ruolo dominante su questo mercato, attende ulteriori ribassi di prezzo (dati a dicembre)

Il vero pericolo

La concretizzazione del vero pericolo si è per il momento sperimentato sul mercato dell’inox, dove nonostante il calo della produzione e dei prezzi, il mercato non reagisce. Da questi spunti si comprende quando vasta e ancora inesplorata sia la crisi economica globale. Nel dettaglio la società di consulenza prezzi Meps dal Regno Unito, riferisce che anche se i fornitori di materia prime, quindi di nickel, cromo, molibdeno e rottami, hanno ridotto i prezzi, non c’è stato alcun effetto sulla domanda che resta non solo debole, ma in continua discesa. Il consumo di acciaio inossidabile, come rileva Meps, è a fine anno decisamente ridotto, rispetto ai picchi di produzione di inizio 2008, per cui ci vorranno diversi mesi del 2009 per smaltire le ricche giacenze di magazzino ancora esistenti, il che non risolleverà i consumi.

Conclusioni

Sulla stampa specialistica si sprecano gli interventi di “ottimisti” che si dichiarano rialzisti sul lungo periodo (vedi ad esempio Credit Suisse) e al contempo si legge una lunga serie di elenchi nel taglio di produzione, chiusure di miniere, addolciti da qualche rimbalzo tecnico.

Nessuno però affronta il vero nodo della crisi che è di sistema e non nella contingenza. Ci siamo avviati a un diverso modo di fare mercato perché la globalizzazione ha sbagliato, il che comporta ora trovare nuovamente dei mercati di sbocco diversi, mantenendo la produzione in casa e cercando di identificare la nazione con i suoi stili di produzione. Tutto questo significa sgonfiamento dei flussi di immigrazione, ripensamento della delocalizzazione. Significa anche ridurre i consumi e volumi di produzione, il che non consente a tutti gli attuali operatori di restare sul mercato a meno che non si lanci una stagione di accorpamenti e fusioni, tale da ridurre i nomi, ma salvare le presenze sul mercato. Saprà il nostro sistema produttivo e distributivo capace di rispondere a questa sfida pena la sua scomparsa?

LINEE DI TENDENZA – L’ANALISI DEGLI ULTIMI 6 ANNI CON I GRAFICI DEL LME

Andamento complessivo del mercato di Londra

Al 30 dicembre 2002 al LME si scambiavano mediamente 1.095 dollari per tonnellata. Al 22 dicembre del 2008 questo valore corrisponde a 1.669.

COMMENTO ALL’ANDAMENTO DEI PRINCIPALI METALLI

Sino ad ora questa rubrica per dimostrare che il fenomeno speculativo sarebbe presto e drammaticamente terminato, ha sempre mostrato ogni proiezione su una base temporale di 6 anni. Oggi entrando in una crisi che ha percorsi e strategie nuove ancora da scoprire, il riferimento a 6 anni fa (periodo privo della speculazione) verrebbe obiettivamente meno. Nonostante ciò si mantiene questa impostazione al fine di dare un respiro ben più ampio alle quotazioni per meglio capire come si sono sviluppate nel corso del tempo. Poi c’è un altro aspetto da considerare: molti chiedono a questa Rubrica di dare indicazioni se comprare o no la materia prima a un certo prezzo. Lo spirito di queste pagine suggerisce invece un altro punto di vista: comprare solo quando il mercato del consumo richiede o no un certo prodotto. In pratica va spostato il punto di riferimento dal mero prezzo al mercato. La previsione di lungo periodo qui descritta resta confermata: per 3 anni i mercati non troveranno stabilità, per cui ampliare adesso il magazzino significa solo rischiare di mettere in dissesto l’azienda. Conclusione: non comprare materia prima, ma capire chi potrebbe esserne interessato allargando la base di riferimento commerciale, cercando altri clienti.

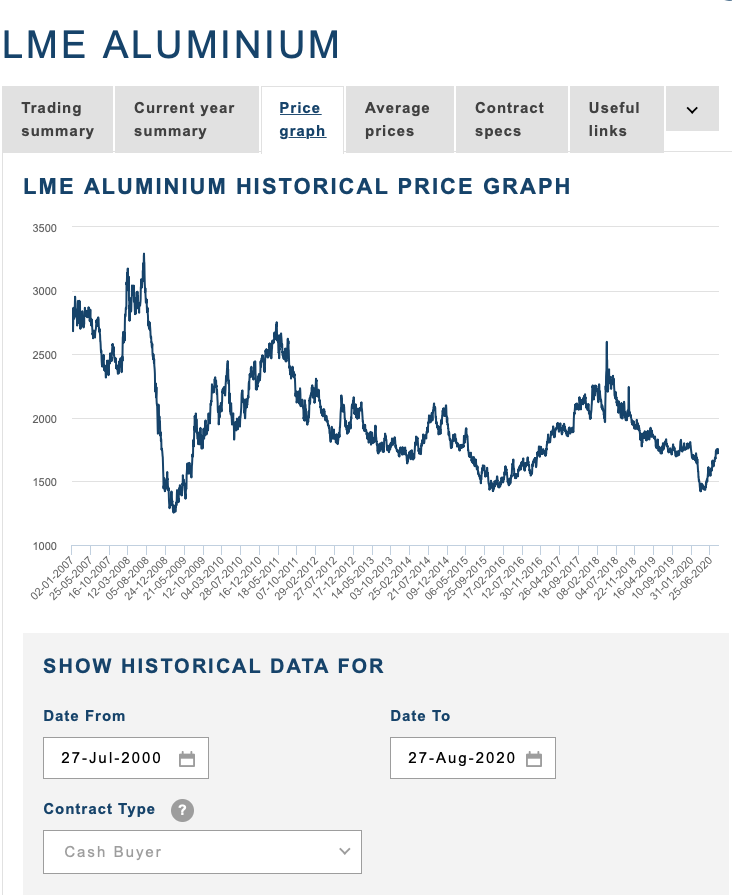

ALLUMINIO

Al 30 dicembre 2002 l’alluminio quotava 1.366,5 $/t; al 19 dicembre 2008 questo valore è pari a 1462. A conti fatti non c’è una gran differenza rispetto 6 anni fa, in quanto restano solo 100 dollari di margine nell’apprezzamento, ovvero appena il 7,5%. Questo esempio spiega e dimostra come il metallo non sia assolutamente assimilabile a un’azione o obbligazione conservando invece un’unità di misura sua, che è connessa al grado di utilizzazione nella produzione di beni finali. Speculare sui metalli, come si fa in una borsa valori, ha determinato la fine che è sotto gli occhi di tutti: una montagna di soldi che scompare come neve al sole. Chi ci ha guadagnato? Solo chi è entrato e uscito, ma chi è stato così saggio? Spiegato l’esempio veniamo al dettaglio specifico sull’alluminio. Il calo del mercato automobilistico (non ancora collasso, ma che incide per il 50% insieme al settore dell’edilizia sulla produzione di alluminio) e la contrazione dei consumi in generale, porta come effetto al disinteresse del mercato per questo metallo, che si accumula nei magazzini del LME. Nel futuro non ci sono segnali di inversione in quanto è atteso il crollo negli ordinativi per l’industria aeronautica. Ai produttori non resta che tagliare la produzione. Complessivamente il centro studi della Banca Paribas vede una crescita globale nel mondo d’alluminio del 3,3% nel 2009 contro il 10,4 del 2007 (ma quell’anno e periodo fu un’altra storia e era)

6 anni di prezzi sull’alluminio: dicembre 2002-2008

RAME

Al 30 dicembre 2002 il Rame quotava 1.553 $/t; al 19 dicembre 2008 questo valore è pari a 2.909,5. Il principale sbocco commerciale del rame è il mercato immobiliare; da qui comprenderne il corso e le prospettive non è particolarmente difficile. Infatti si è in attesa di un drastico ridimensionamento sia nel numero dei cantieri aperti che dello stesso valore degli immobili in Italia, il che non potrà che far scendere ancora di più il valore del rame. In questo quadro va considerata la previsione della commissione cilena del rame (la Cochilo) che ipotizza una crescita nel mondo del 6,6% per il 2009 quindi a quota 19,33 milioni di tonnellate, mentre la domanda salirà del 3,4% a 18,82 milioni.

6 anni di prezzi sul rame: dicembre 2002-2008

PIOMBO

Al 30 dicembre 2002 il piombo quotava 431 $/t; al 19 dicembre 2008 questo valore è pari a 881. Le considerazioni espresse per l’alluminio e relativamente al calo/taglio di produzione nel mercato automobilistico, hanno una diretta influenza anche sul piombo, impiegato principalmente per le batterie. Il mercato cinese, tradizionalmente in grado di sostenere questo metallo ha subito, come noto, dei profondi ridimensionamenti sia nella produzione che nel valore complessivo di PIL, i cui effetti non è ancora chiaro che ruolo avranno sulla stessa stabilità del sistema sociale cinese (vedi rivolte e ribellioni avvenute a fine novembre in Cina, per la chiusura di diversi stabilimenti di produzione). Restando comunque sul solo piombo, non ci sono per il 2009 prospettive (non di prezzo che abbiamo detto quando d’ora in poi non abbia senso parlarne, essendo finalmente morta la speculazione su questo settore) di mercato e di utilizzazione tali da pensare a un rinnovato interesse. Ai fini della ricostituzione delle scorte per i distributori, si rinvia alla analisi di mercato che solo il singolo operatore può eseguire conoscendo la propria attività, per cui più che chiedersi se comprare il metallo, vale la pena interrogarsi su chi potrebbe ancora comprarlo, dove e a che prezzo.

6 anni di prezzi per il piombo: dicembre 2002 – 2008

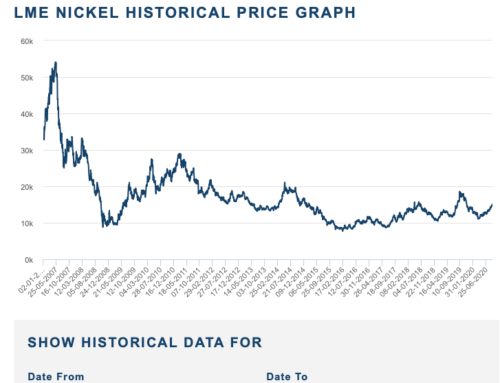

NICKEL

Al 30 dicembre 2002 quotava 7.190 $/t; al 19 dicembre 2008 questo valore è pari a 9.755 Il più grande produttore al mondo è la russa Norilsk Nickel, recentemente acquistata per il 25% dalla anch’essa russa Rusal. Per evitare che questo pacchetto azionario transitasse fuori dal Paese, alla luce della semi bancarotta della Rusal, è intervenuto il Governo Russo finanziandola nuovamente e salvando così il controllo politico sul metallo. Tornando all’interesse più immediato, per gli operatori di mercato, va osservato quanto il nickel sia legato al settore siderurgico i cui andamenti sono stati ampliamente discussi in questo Rapporto Metalli. Riassumendo, la produzione di acciaio nel mondo è calata in novembre 19% seppur cresciuta negli 11 mesi 2008 dello 0,9%. In Italia il calo è del 16,5% per novembre e a -1% negli 11 mesi (fonte World Steel Association)

6 anni di prezzi sul nickel: dicembre 2002-2008

STAGNO

Al 30 dicembre 2002 lo stagno quotava 4.215 $/t; al 19 dicembre 2008 questo valore è pari a 11.395 In merito allo stagno come anche per lo zinco, va notato quanto i governi locali di un paio di regioni cinesi (lo Yunnan e lo Guangxi) abbiano deciso di comprare metalli di base per sostenerne il prezzo, disposti anche a conservarne i quantitativi anche fino a 1 anno intero. La decisione deriva dal bisogno del Partito di sostenere le imprese locali per evitare rivolte e ribellioni (la regione sud orientale cinese dello Guangxi e la seconda nel paese per la produzione dello stagno e la primo posto per allumina, alluminio e indio) I quantitativi che verrebbero così conservati dai governi locali, ammonterebbero forse a 1 milione di tonnellate di metalli di base. Sulla bontà di questa iniziativa francamente non ci sono giudizi positivi, in quanto il rilancio dell’economia non passa immagazzinando materie prime, ma prodotti che comportano a loro volta un’azione di lavoro su di essi, quindi finanziare ponti, strade, case, ospedali, navi e aerei è la giusta dinamica anziché il nudo e crudo metallo.

6 anni di prezzi sullo stagno: dicembre 2002-2008

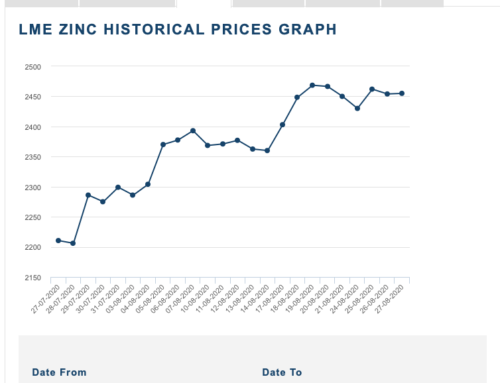

ZINCO

Al 30 dicembre 2002 lo zinco quotava 770 $/t al 19 dicembre 2008 questo valore è pari a 1.096,5 le considerazioni espresso per lo stagno valgono per lo zinco.

6 anni di prezzi sullo zinco: dicembre 2002-2008

Scrivi un commento